Der starke Mann Europas

Verehrter Mitdenker,

als wirtschaftlich denkender Bundesbürger kommt man seit Monaten eigentlich kaum noch aus einer deprimierenden Stimmungslage heraus, was den Standort Deutschland angeht. Überall gibt es Krisen, Kriege und Herausforderungen en masse. Die politische Führung ist schwach, verliert sich in unproduktiven Streitereien und schiebt die eigene Verantwortung für notwendige wirtschaftliche Änderungen auf andere bzw. später. Stattdessen wird unser ohnehin schon teurer Sozialstaat im Sinne eines „Overstretchings“ weiter angefüttert. Die Klimawende gerät finanziell durch puren Dilettantismus aus dem Ruder, Maßnahmen zu Bürokratieabbau und Digitalisierung laufen nur auf Sparflamme. In einem internationalen Standortranking ist Deutschland von Platz 6 vor 10 Jahren auf aktuell Platz 22 abgestürzt. Nur ein einziges Land weltweit weist noch höhere Arbeitskosten auf als wir. Der schwache Mann Europas ist wieder da, deutsche Unternehmen werden an der Börse mit deutlichen Bewertungsabschlägen gehandelt. Es ist also an der Zeit, antizyklisch über einen deutschen Turn-around zu spekulieren!

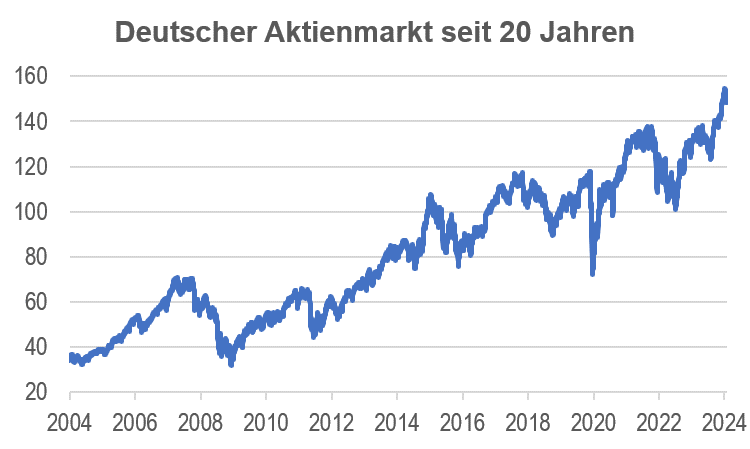

Haben Sie sich nicht auch schon gefragt, warum insbesondere der DAX-Index aufgrund der oben beschriebenen politischen, gesellschaftlichen und wirtschaftlichen Misere nahe seiner Allzeithochs steht? Sieht so der Aktienmarkt eines maroden Staates mit großen Multiproblemen aus?

Frühere Wertentwicklungen sind kein verlässlicher Indikator für zukünftige Wertentwicklungen

Stimmungslage und Börsenentwicklung klaffen gerade am aktuellen Rand erheblich auseinander. Nimmt die Börse hier schon einen Turnaround vorweg? Meine Einschätzung: Nur teilweise. Es sind unstrittig die eher im Technologiebereich verorteten Unternehmen mit ihrer KI-Fantasie sowie die erwartete Zinswende der Notenbanken nach gefallenen Inflationsraten, die den letzten Schub an den Börsen bewirkt haben. Dabei ist kein einziges der oben angeführten strukturellen Probleme in Deutschland einer Lösung näher gerückt.

Andersherum kann ich der deutschen Börse zurzeit aber auch keine Kursübertreibung unterstellen, da die Bewertungen selbst auf diesen Preisniveaus immer noch gemäßigt sind. Anders als in den USA, wo manche Tech-Werte mit Kurs-Umsatz-Verhältnissen über 20 (!!) bewertet werden. Da sind harte (Zwischen-)Korrekturen bis minus 50 % immer drin (wie z.B. bei Tesla gesehen).

In der Ausgangslage ist unsere Wirtschaft mit einer restriktiven Geld- und Fiskalpolitik belastet. Bei einer Inflationsrate von zuletzt 2,4 % und einem Wachstum um ca. 0-1 % müsste der neutrale Zinssatz der EZB ca. 100-150 bp tiefer liegen. Dieser Handlungsspielraum liegt (anders als in den USA) noch in 2024 für die Notenbank vor und kann ab Juni gezogen werden. Realwirtschaft und Börse würden hiervon noch weiter profitieren.

In der Finanzpolitik leistet sich Deutsch-land eine Schuldenbremse, obwohl wir von allen G7-Staaten die geringste Schuldengrenze bei unter 64 % aufweisen. Alle anderen liegen bei über 100 %. Auch hier haben wir also deutlichen Spielraum.

Auf der Verbraucherseite ist die Grundlage gelegt für ein Anspringen des Konsums. Zum einen haben wir zuletzt im 4. Quartal einen deutlichen Anstieg bei den Reallöhnen von 2,4 % gesehen. Auch in den laufenden Quartalen sollte sich dies fortsetzen. Hinzu kommt eine deutlich angestiegene Sparquote, die sich seit dem 1. Halbjahr 2023 um 11 % bewegt. In den Niederlanden liegt diese sogar bei fast 13 %.

Ein weiterer Pluspunkt: Der Arbeitsmarkt ist trotz leichter Eintrübung im Vergleich zu anderen Krisen immer noch robust.

Fazit: Ein Turnaround noch 2024 ist absolut möglich und könnte auch gerade die deutsche Börse mit ihren stärker zyklisch ausgerichteten Unternehmen überproportional anschieben.

Hierzu muss man ergänzen, dass Europa und Deutschland in regionaler Hinsicht in den meisten großen institutionellen Anlegerportfolios dies- und jenseits des Atlantiks deutlich untergewichtet sein dürften. Die Beweggründe liegen natürlich in genau den oben angesprochenen Multiproblemen hierzulande. Gerade Deutschland hat sich in der Wahrnehmung des Auslands wieder zum schwachen Mann Europas entwickelt: Eine gesunde Basis für Überraschungen nach oben!

Zuletzt muss man sich natürlich noch der Frage stellen, was der Auslöser für einen solchen Turnaround sein könnte. Da sind wir natürlich wieder im Bereich des Spekulativen. Aber folgende Punkte haben aus meiner Sicht eine gewisse Wahrscheinlichkeit und sind im Auge zu behalten:

Ein nachhaltiges Wirtschaftsrevival in China: Deutschlands Abhängigkeit von Chinas Konjunktur ist immer noch deutlich stärker als intendiert („de-risking“).

Das Ende der Ampelkoalition: Die Lieblingskonstellation der Börsianer wäre natürlich eine Neuauflage einer schwarz-gelben, ggfs. Deutschland-Koalition. Dies hätte im Ausland positive Signalwirkung.

Das negative KI-Szenario: Es schält sich die Erkenntnis heraus, dass zu viel Vorschusslorbeeren in den Technologiebereich geflossen sind. Insbesondere die zugespitzte US-Technologie-„Blase“ platzt zugunsten der mäßig bewerteten „klassischen“ Aktienunternehmen, in D+EU.

Das positive KI-Szenario: Die jüngste Ankündigung einer KI-Kooperation zwischen Siemens und Schäffler kann man als eines der ersten Beispiele für die positive Anwendung von KI in traditionellen Unternehmen werten. Weitere Nachrichten machen irgendwann deutlich, dass es nicht nur die Tech-Unternehmen an der Speerspitze sind, die mit steigenden Gewinnen und Börsenkursen aufwarten. Deutschlands Unternehmen sind tatsächlich innovationsfreudiger als man denkt.

Das Sommermärchenszenario: Man mag schmunzeln, aber auch ein neues EM-Fußballmärchen könnte Auslöser sein.

In diesem Sinne,

always expect the unexpected!

Ihr Mathias Werner