Der krasseste Chart der Welt

Verehrter Mitdenker,

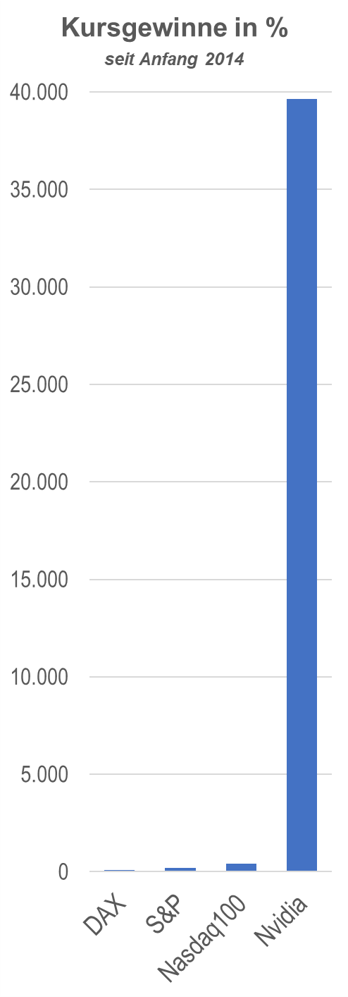

in den letzten Jahren konnte man mit Technologieaktien - bei allerdings heftigen Kursrückschlägen von zwischenzeitlich über 50 % - unter dem Strich sehr gutes Geld verdienen. Über die extreme Zweispaltung des Marktes in wenige extrem gut gelaufene MegaCaps („Magnificent 7“) und den weit überwiegenden Rest („S&P 493“) mit per saldo nur mäßigen Kursgewinnen habe ich schon vielfach und auch kritisch berichtet. Nichtsdestotrotz ist die Entwicklung der US-Technologiebörse Nasdaq eine Erfolgsstory, wie man sie 2003 nach Platzen der globalen Internetblase so sicher nicht mehr erwartet hatte. So hat sich alleine in den letzten 10 Jahren ein Performanceunterschied von über 220 % zwischen der Nasdaq und dem mit 500 Titeln breiten US-Leitindex S&P aufgebaut. Und man bedenke: Schon der S&P besteht zu ca. 40 % aus Technologieaktien. Wenn Sie allerdings meinen, die Nasdaq wäre schon sehr gut gelaufen, dann kennen Sie den zumindest für mich krassesten Chart der Börsenwelt noch nicht. Was sagt dieser über die Märkte aus?

Die durch KI-Fantasie getriebene Nvidia-Aktie war zuletzt nicht nur die nach Marktkapitalisierung mit über 3 Billionen US $ (oder ca. ein deutscher Aktienmarkt!) wertvollste Aktie der Welt. Der Weg dorthin ist ohne historisches Vorbild, was Chart 1 „zart andeutet“.

Frühere Wertentwicklungen sind kein verlässlicher Indikator für zukünftige Wertentwicklungen

Innerhalb der letzten gut 10 Jahre hat sich der Aktienkurs vervierhunderfacht! M.E. gibt es keine Aktie (inkl. Microsoft), die jemals in so kurzer Zeit eine solche gigantische Kurssteigerung bis auf Weltniveau hingelegt hat. Die parallele Entwicklung in den drei aufgezeigten Aktienindizes hält dem Vergleich nicht ansatzweise stand.

Um zur Einordnung mal einen ganz anderen Vergleich zu ziehen: Für einen solchen Kursgewinn müssen Sie beim Roulette mit ihrem Spielgeld mehr als 11 mal hintereinander die Gewinnerzahl treffen: Natürlich extrem unwahrscheinlich.

Verstehen Sie mich bitte nicht falsch: Ich gebe hier explizit keine Kauf- oder Verkaufsempfehlung für die Aktie ab. Denn einerseits schlug Nvidia auch vor fünf Jahren schon massiv den Nasdaq Index und ein Verkauf damals wäre falsch gewesen. Die KI-Story hat das Potenzial, hier noch so manche positive Überraschung zu bewirken. Andererseits beschleicht einen schon das Gefühl, dass die Entwicklung doch ziemlich heftig war.

Was diese Aktie aber in letzter Zeit besser als jede andere deutlich gemacht hat, ist die historisch extreme Situation an den Börsen. Mein Kollege beschreibt dies wie folgt: „Als Anleger braucht man nur noch sechs Aktien aus den USA und Europa. Der Rest interessiert nicht mehr.“

Wohlgemerkt: Der „Rest“ umfasst gut 65.000 Aktien weltweit. Was hier eher wie ein plumper Spruch klingt, wird an den Börsen tatsächlich immer häufiger ernsthaft diskutiert und teilweise auch umgesetzt. Auch, weil sich hier über die letzten Jahre ein erheblicher Performancedruck durch die klassische Benchmarkorientierung institutioneller Anleger aufgebaut hat. Man muss diese wenigen Aktien in ihrer historisch hohen Gewichtung in seinen Portfolios haben, damit man „vom Markt“ nicht abgehängt wird. „Der Markt“ oder zumindest der Großteil seiner Performance, das sind immer stärker nur noch diese wenigen Mega-Caps - wie ein schwarzes Loch immer mehr Kapital schluckend.

In diesem Jahr kamen zuletzt fast 90 % der Performance des marktbreiten S&P 500 nur von den bekannten „Magnificent 7“. Absoluter Top Scorer war natürlich Nvidia. Diese eine von 500 Aktien im S&P Index zeichnete für 55 % (!) der Gesamtperformance des Leitindexes in diesem Jahr verantwortlich. Nicht ganz so starke, aber doch ähnliche Werte lassen sich auch für den Euro STOXX 50 und sogar den DAX vermelden. So waren zuletzt nur vier Tech-Werte für fast 70 % der Marktperformance des europäischen Leitindexes verantwortlich. Im DAX sorgte allein nur die Aktie des bekannten Walldorfer Softwareunternehmens für 42 % der DAX-Performance dieses Jahr. Überhaupt stammte zuletzt der Großteil der ESTOXX-Gewinne nur von dividendenarmen Aktien. Wie schon 2021.

Was wir aktuell auch immer wieder beobachtet haben, sind extrem zweigeteilte Reaktionen der Börsen auf Unternehmensmeldungen der Mega-Caps und der „normalen Old Economy-Aktien“. Diese sind fundamental nicht zu erklären. Wenn Mega-Caps über schlechter als erwartete Ergebnisse berichten, die Aktien nach kurzem Rückschlag dann aber doch höher steigen, während Old Economy-Titel bei überraschend guten Daten abgestraft werden, dann stimmt was nicht.

Globale Aktienmärkte haben sich ein spezielles Problem erschaffen: Es sind mehrfach nur noch „2-4 Aktien“-Märkte, in denen die Breite der „restlichen“ Aktientitel massive Bedeutungsverluste erlitten hat – zurzeit. Und dies hat Folgen: Markt-ETFs sind als Anlageinstrument deutlich riskanter geworden. Prominente Benchmarkindizes (z.B. MSCI World) taugen nicht mehr als diversifizierte Performancemesslatte. Und die Aussagekraft von Fundamentalanalysen zu ganzen Märkten hat deutlich abgenommen, starke Abweichungen sind zu beobachten. Richtig schwierig wird es dann, wenn sich der Wind dreht. Und dies passiert immer – früher oder später. Mehr denn je gilt somit:

Always expect the unexpected!

Ihr Mathias Werner