Wo bleiben die Investoren?

Verehrter Mitdenker,

seit über 2 Jahren fährt der europäische, noch stärker der deutsche Aktienmarkt auf dünnen Reifen durch die diversen Krisen der letzten Zeit. Sprich: Das Handelsvolumen an der Börse hat sich deutlich zurückgebildet. Gleichzeitig erleben wir Auswüchse im Technologiebereich, der wie ein schwarzes Loch den Großteil der Anlagegelder anzuziehen scheint. Dabei wurde dieses Loch zuletzt kleiner aber mächtiger, denn nur noch einige wenige Aktien zogen den Markt im Alleingang nach oben. Der „Rest“ lief mäßig bis gar nicht hinter diesen Werten hinterher. In Euroland waren es im Kursrutsch Anfang August mit ASML und SAP z.B. nur noch zwei Aktien, die für die komplette Jahresperformance des EStoxx-Leitindexes verantwortlich waren. Der Markt macht den Eindruck, nur noch von technologieorientierten Kurzfristzockern getrieben zu werden. Wo stecken die echten Investoren und was bedeutet dies für die Märkte zukünftig?

Der Aktienmarkt läuft in Summe seit Herbst 2022 mehr als ordentlich. Nach der letzten größeren Bereinigungswelle im Technologiebereich hat das Thema KI zusammen mit deutlich gefallenen Zinsen als wesentlicher Schubfaktor die Märkte kräftig nach oben getrieben. Doch wie oben gesagt ist parallel hierzu eines mehr als augenfällig: Seitdem hat auch das Handelsvolumen im Aktienmarkt deutlich abgenommen. Gerade große Investoren scheinen sich fast schon grundsätzlich aus den Märkten zurückgezogen zu haben.

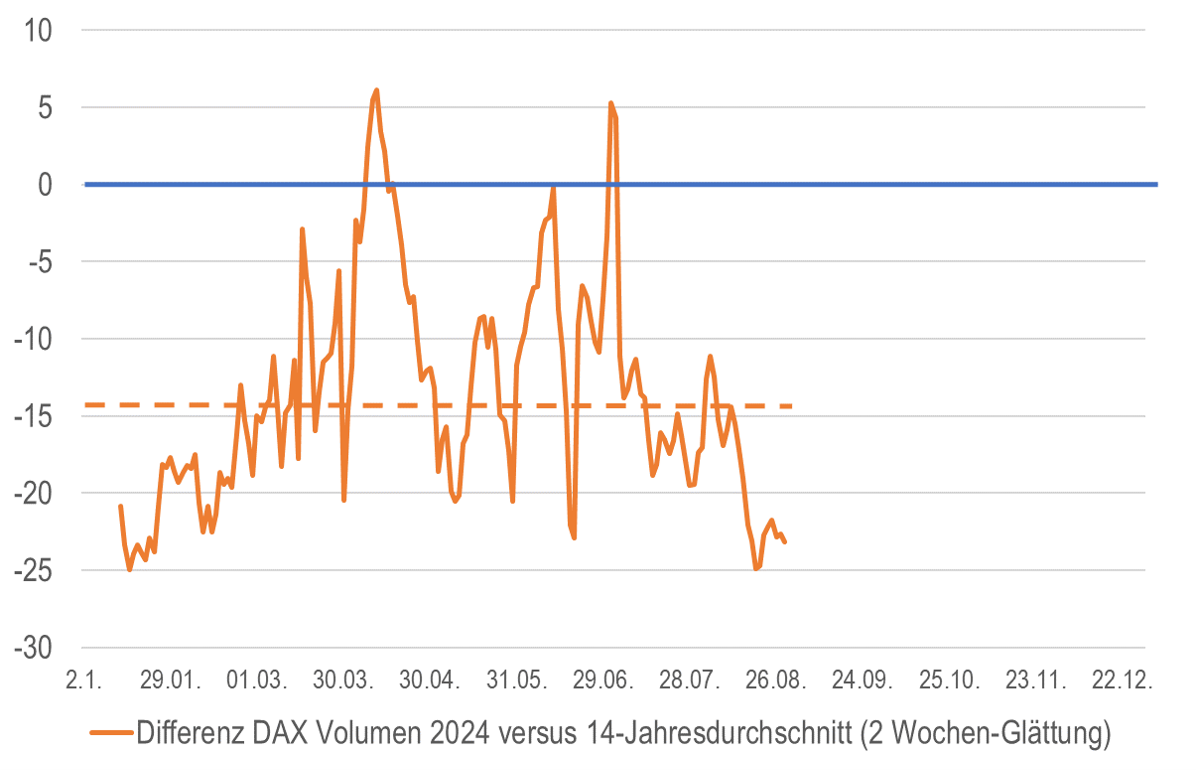

In Chart 1 ist beispielhaft die Entwicklung des Handelsvolumens im deutschen Aktienleitmarkt auf DAX-Ebene dargestellt, hier seit Anfang des Jahres:

Frühere Wertentwicklungen sind kein verlässlicher Indikator für zukünftige Wertentwicklungen

Der Verlauf des Handelsvolumens liegt in diesem Jahr wie schon seit Mitte 2022 deutlich unter dem langfristigen Durchschnitt, der hier durch die waagerechte blaue Linie dargestellt ist. Nur zu zwei kurzen Zeitphasen stieg es überhaupt über den langfristigen Mittelwert, und dies auch nur als Ergebnis der Derivatefälligkeitstermine im März und Juni.

Kurz gesagt: Die gesamte Aufwärtsbewegung seit fast 2 Jahren läuft nicht nur wesentlich über wenige dividendenarme Technologieaktien, sondern auch mit deutlich geringerem Handelsvolumen als üblich. Was ist der Grund hierfür und ist dies gut oder schlecht für die Märkte?

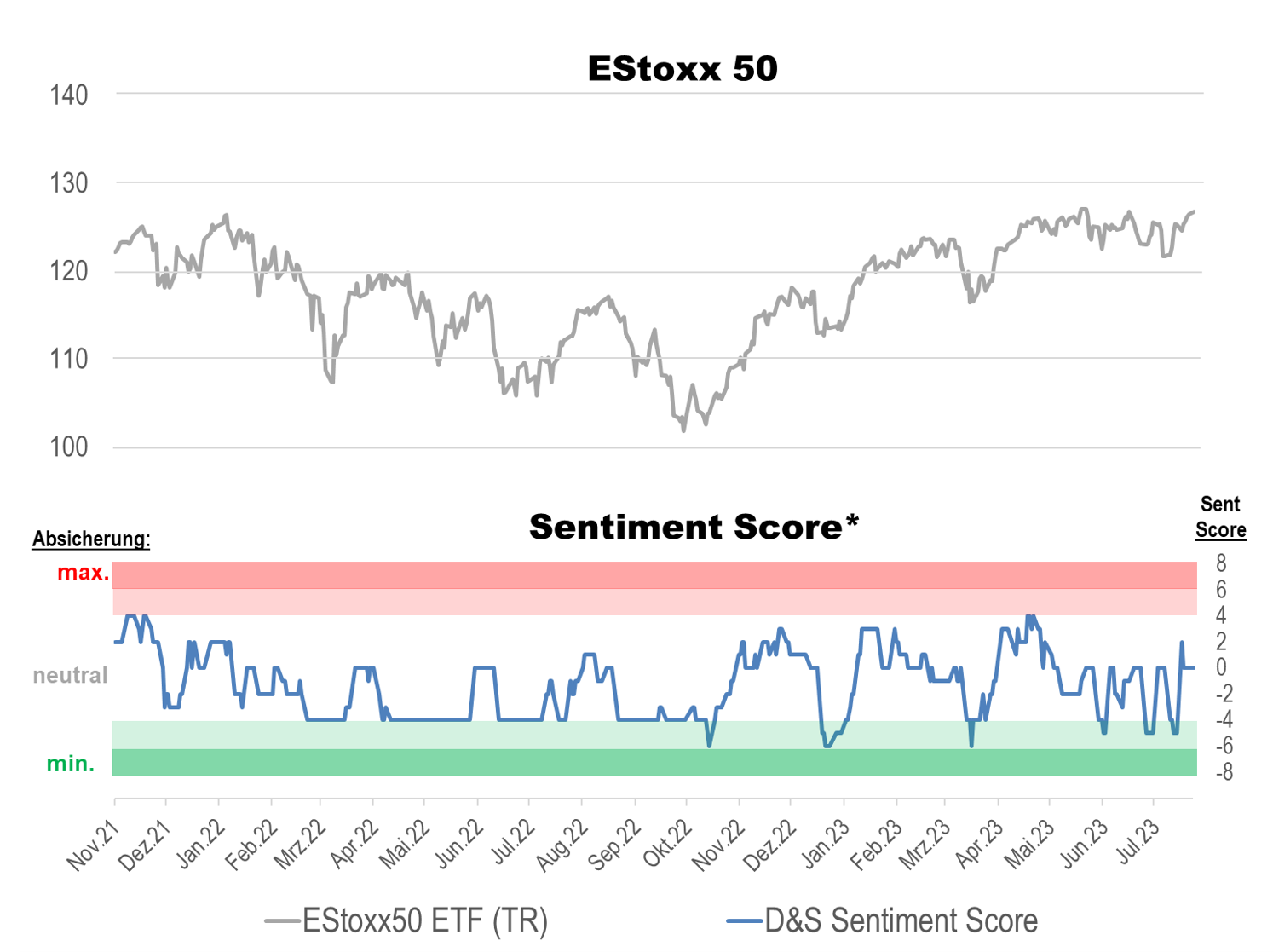

Als Anhänger der Behavioral Finance schaue ich parallel auf die Entwicklung unseres Sentiment Scores als Indikator für die Stimmungslage bei Anlegern in diesem Zeitraum. Und auch hier lässt sich eine interessante Beobachtung machen. Denn im gesamten Zeitraum, sogar seit Ende 2021, haben Anleger zu keinem Zeitpunkt ein antizyklisches Verkaufssignal als Ergebnis überbordender Euphorie getriggert. Das letzte echte Verkaufssignal wurde äußerst knapp Ende 2021 verpasst.

Anders herum ausgedrückt bewegten sich die Anleger seitdem fast durchgängig mit wenigen kurzen, aber nicht ausreichenden Optimismusspitzen eher im neutralen bis ängstlichen Bereich. Dies hat im Gegenteil antizyklisch immer wieder zu (mittleren) Kaufsignalen in Kursschwäche geführt (siehe Chart 2 mit Tiefs im hellgrünen Bereich).

Frühere Wertentwicklungen sind kein verlässlicher Indikator für zukünftige Wertentwicklungen

Zu vollen Kaufsignalen kam es bisher allerdings auch nicht, da sich der Markt wie schon gesagt mittlerweile extrem zweigespalten hat: Zum einen in mit Optimismus hoch bewertete Technologiewerte,was sentimenttechnisch eher kritisch zu sehen ist, und zum anderen in den eher stiefmütterlich behandelten „Rest des Marktes“, in dem gerade Income-orientierte Großinvestoren trotz attraktiver Bewertungen und auch hoher Dividendenrenditen eher abwartend zu sein scheinen.

Woran liegt das und was lässt sich hier für die Zukunft der Märkte ableiten? Man kann nun natürlich auf die bekannten Krisenherde der letzten Zeit verweisen, das Kriegsgeschehen in der Ukraine oder Nahost, die Angst vor wahlweise wieder steigender Inflation oder doch noch aufziehender Rezession. Man kann es auch auf die Wahlen im Herbst, insbesondere in den USA schieben. Doch bei näherer Analyse gibt es m.E. einen ganz simplen Grund für die Zurückhaltung großer Investoren: Das Zinsniveau.

Es ist augenscheinlich, dass der inflationsbedingte Zinsanstieg in 2021/22 mit dem Auftakt zum Rückgang des Handelsvolumens an den Aktienmärkten zusammenfällt. Zeitgleich hat sich nämlich die Positionierung im Anleihebereich auf ein zwanzigjähriges Rekordhoch erhöht. Es gibt ja wieder Zinsen - nachvollziehbar. Erkennbar ist dieser Trend im Übrigen auch in den schwachen Fondsabsätzen der letzten 2 Jahre insbesondere im defensiven Aktiensegment in Europa.

Was folgt daraus? Als antizyklisch denkender Anleger nehme ich immer stärker eine große strategische Chance im value- und dividendenorientierten Aktienbereich wahr. Zum einen war es unter Renditegesichtspunkten schon bisher nicht clever, dem Aktienmarkt den Rücken zu kehren - siehe neue Allzeithochs. Zum anderen kommen wir jetzt aber absehbar in eine Phase der Zinssenkungen durch die Notenbanken, die die relative Attraktivität gerade defensiver Aktien erhöht.

Und, besonders zu beachten: Starke Trends enden immer an einem Punkt der Überinvestierung. Die oben aufgezeigte Rekordpositionierung im Rentenbereich sollte über kurz oder lang jedem Income-orientierten Anleger zu denken geben.

In diesem Sinne,

Always expect the unexpected!

Ihr Mathias Werner